Του Νικόλα Ζαννέττου

Είναι η Τουρκία εν τέλει ένας γίγαντας που στηρίζεται σε «πήλινα πόδια» εξαιτίας της κατάστασης της οικονομίας της; Γιατί η τουρκική λίρα έχει πάρει την κατιούσα; Τους τελευταίους μήνες αρκετά δημοσιεύματα στον ξένο τύπο αναφέρονται στην τουρκική οικονομία ως την «αχίλλειο πτέρνα» του ισχυρού Ρετζέπ Ταγίπ Ερντογάν. Ο Αναπληρωτής Καθηγητής Χρηματοοικονομικής στο Πανεπιστήμιο Κύπρου Ανδρέας Μιλιδώνης, μίλησε για όλα αυτά στο AlphaNews.

Αυτούσια η συνέντευξη

-Η πορεία της τουρκικής λίρας από τις αρχές του 2020 μέχρι και τις τελευταίες ημέρες τι μας δείχνει; Γιατί παρατηρείται αυτή η πτωτική πορεία και με ποιους παράγοντες συνδέεται;

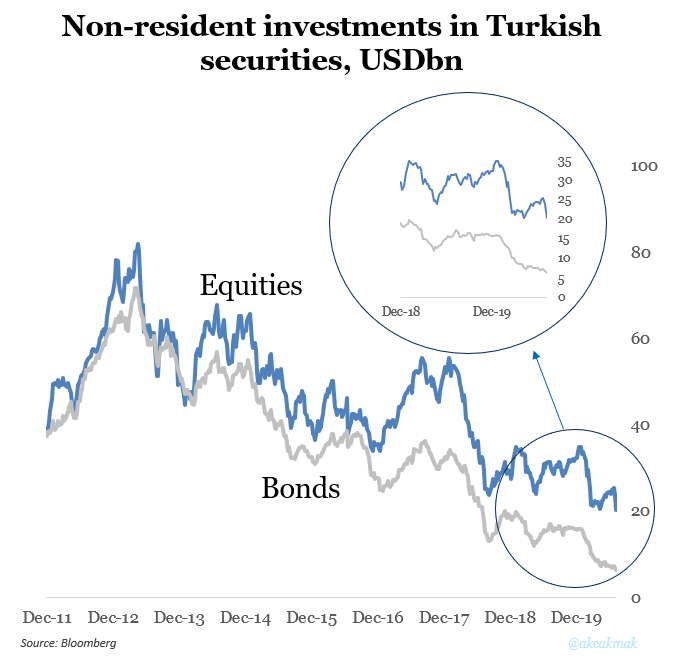

Η Τουρκική λίρα έχει υποτιμηθεί έναντι του δολαρίου κατά περίπου 19%-20% από τις αρχές του 2020. Σε σχέση με άλλες αναπτυσσόμενες χώρες φαίνεται να τα πηγαίνει χειρότερα. Να απαριθμήσουμε όμως του κύριους λόγους της υποτίμησης. Πρώτο, είναι το έλλειμμα τρεχουσών συναλλαγών (που είναι χειρότερο από άλλες αναπτυσσόμενες χώρες). Δεύτερο λόγος είναι η υπερβολική πιστωτική επέκταση που χρησιμοποιείται για να αναπτυχθεί η οικονομία . Τρίτος λόγος είναι η συνεχιζόμενη μείωση εμπιστοσύνης ξένων επενδυτών προς την Τουρκική οικονομία που πηγάζει κυρίως από την συγκέντρωση εξουσιών σε λίγα άτομα (όπως για παράδειγμα τον Ερντογάν, τον Υπουργό Οικονομικών (γαμπρό του) και τον νέο-διορισθέντα από τον Ερντογάν κεντρικό τραπεζίτη μετά που απέλυσε τον προηγούμενο τον Ιούλιο του 2019). Ως παράδειγμα της συγκέντρωσης εξουσιών, βλέπουμε να ακολουθείται μια μη-ορθολογική νομισματική πολιτική από την ΚΤ που δημιουργεί ένα μη-ελκυστικό επενδυτικό περιβάλλον για ξένους επενδυτές. Ως παράδειγμα αναφέρω ότι η Τουρκία έχει ένα από τα πιο αρνητικά πραγματικά επιτόκια μεταξύ αναπτυσσόμενων χωρών.

Πηγή γραφικής παράστασης: Βloomberg

-Δημοσιεύματα στον ξένο τύπο το τελευταίο διάστημα αναφέρουν πως η Τουρκία ξοδεύει αρκετά αποθεματικά σε μια προσπάθεια να σταθεροποιήσει τη φθίνουσα πορεία του τουρκικού νομίσματος. Αυτό ποιες συνέπειες έχει για την οικονομία;

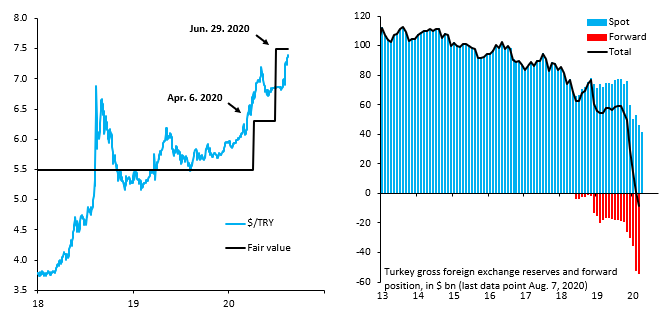

Στην προσπάθεια της Κεντρικής Τράπεζας της Τουρκίας να κρατήσει τη λίρα κάτω από την αναλογία 1 δολάριο προς 7 λίρες περίπου, με βάση δημοσίευμα της Financial Times η Κεντρική Τράπεζα της Τουρκίας φαίνεται να χρησιμοποίησε περίπου 105 δισ. δολάρια από τον Ιανουάριο του 2019 για να υποστηρίξει την τουρκική λίρα. Εντός του 2020 το ποσό υπολογίζεται κοντά στα 60-65 δισ. δολάρια. Το ποσό είναι αρκετά μεγάλο σε μια οικονομία με ετήσιο ΑΕΠ κοντά στα 750 δισ. δολάρια. Οι συνέπειες για την οικονομία είναι οι ακόλουθες μεταξύ άλλων.

Δύο από τα κύρια «όπλα» μιας κεντρικής τράπεζας για να κρατήσει σταθερό το νόμισμα του είναι η διαχείριση επιτοκίων και συναλλαγματικών αποθεμάτων. Αφού η αύξηση επιτοκίων φαίνεται να μην προτιμάται αυτή τη στιγμή, μια άλλη λύση είναι η χρήση συναλλαγματικών αποθεμάτων. Αν αυτά εκλείψουν, είναι πιθανή μια απότομη υποτίμηση της τουρκικής λίρας. Αυτό θα έχει αρνητικές επιπτώσεις σε δανειολήπτες που έχουν δάνεια σε ξένο νόμισμα. Επίσης οι θετικές επιπτώσεις που θα είχε στον τουρισμό και εξαγωγές μια τέτοια διόρθωση (αφού το τουριστικά και άλλα προϊόντα θα γίνουν φθηνότερα) λόγω της πανδημίας μάλλον θα είναι μειωμένες. Η ανησυχία για μια πιθανή απότομη υποτίμηση της λίρας έχει οδηγήσει στη λεγόμενη δολαριοποίηση (δηλαδή οι καταθέτες μετατρέπουν τις καταθέσεις τους σε δολάριο) αλλά επίσης και σε αγορά χρυσού, του οποίου οι τιμές βρίσκονται κοντά σε ιστορικά ψηλές τιμές.

-Ακόμα και τώρα ο πληθωρισμός της Τουρκίας ανέβηκε στο 12%, όμως η Κεντρική Τράπεζα της χώρας που συνεδρίασε την Πέμπτη διατήρησε σταθερό το ύψος των επιτοκίων. Πρόκειται για μια τακτική που ακολουθεί εδώ και καιρό ο Ερντογάν σε αντίθεση με τις προσδοκίες των αγορών. Αυτό πρακτικά σε τι εξυπηρετεί και που οδηγεί τη χώρα;

Ο Ερντογάν πιστεύει ότι τα ψηλά επιτόκια προκαλούν πληθωρισμό. Αυτό πηγαίνει αντίθετα με τις πεποιθήσεις της πλειοψηφίας των οικονομολόγων αλλά και των κεντρικών τραπεζών. Η οικονομική λογική λέει ότι τα χαμηλά επιτόκια λειτουργούν ως εργαλείο φθηνού δανεισμού και δίνουν περισσότερα κίνητρα στους δανειολήπτες να δανειστούν, που συνήθως σχετίζεται με αύξηση του πληθωρισμού.

Ο νέος Διοικητής της Κεντρικής Τράπεζας της Τουρκίας φαίνεται να λειτουργεί με βάση τις οικονομικές πεποιθήσεις του Ερντογάν. Αν και μια πιθανή αύξηση επιτοκίων θα έδινε σήμα εμπιστοσύνης προς τις αγορές, αυτό μάλλον θα αύξανε μη-εξυπηρετούμενα δάνεια σε βάθος χρόνου στην Τουρκική οικονομία και θα δημιουργούσε ακόμα ένα πρόβλημα στις κρατικές τράπεζες. Επίσης, στην απουσία αύξησης επιτοκίων, η Κεντρική Τράπεζα κάνει συνεχή χρήση συναλλαγματικών αποθεμάτων προς υποστήριξη της λίρας, μια πολιτική που έφερε τα συναλλαγματικά αποθέματα στα χαμηλότερα επίπεδα τουλάχιστον των τελευταίων 7 χρόνων και πολύ πιο κάτω από τα επίπεδα της συναλλαγματικής κρίσης του 2018. Ως επακόλουθο, η λίρα ακολουθεί μια φθίνουσα πορεία, ιδιαίτερα τον τελευταίο μήνα, που έχει υποχωρήσει από το 6.85 περίπου στο 7.40 έναντι του δολαρίου.

Πηγή γραφικής παράστασης IIF

-Η πανδημία του κορωνοϊού φαίνεται να χτύπησε σφοδρά την αξιοπιστία της τουρκικής οικονομίας ως προς την δυνατότητα της να αποπληρώνει το δημόσιο χρέος της σε σχέση με άλλες χώρες. Γιατί συνέβη αυτό;

Αν και το ποσοστό χρέους προς ΑΕΠ για την Τουρκία είναι κοντά στο 40% (δηλαδή σχετικά χαμηλό, π.χ. σε σχέση με την Κύπρο που είναι πέραν του 110%) η πιθανότητα στάσης πληρωμών για την Τουρκία είναι μεγάλη (μεγαλύτερη από την Κύπρο). Ο κύριος λόγος είναι ότι η Τουρκία έχει αρκετό χρέος με βραχυπρόθεσμη λήξη και έχει επίσης χρέος σε ξένο νόμισμα, το οποίο αυξάνεται όσο υποτιμάται η τουρκική λίρα.

-Συχνά πυκνά λέγεται από πολλούς ότι η Τουρκία είναι ένας γίγαντας με «πήλινα πόδια», εξαιτίας της οικονομίας της. Από οικονομικής σκοπιάς πως αξιολογείτε αυτή τη δήλωση;

Στα θετικά: Η Τουρκία έχει μια από τις μεγαλύτερες σε μέγεθος οικονομίες στον κόσμο που είναι αρκετά διαφοροποιημένη τόσο ως προς τις εισαγωγές αλλά και τις εξαγωγές της. Το εργατικό δυναμικό είναι σχετικά νεαρό ηλικιακά και έχει μια μεγάλη βιομηχανία. Αν χρειαστεί, η Τουρκία έχει περιθώρια περαιτέρω δανεισμού αφού έχει μόνο 40% χρέος προς ΑΕΠ που είναι αρκετά πιο κάτω από το 60% που συνήθως θεωρούμε ως ένα ανησυχητικό όριο.

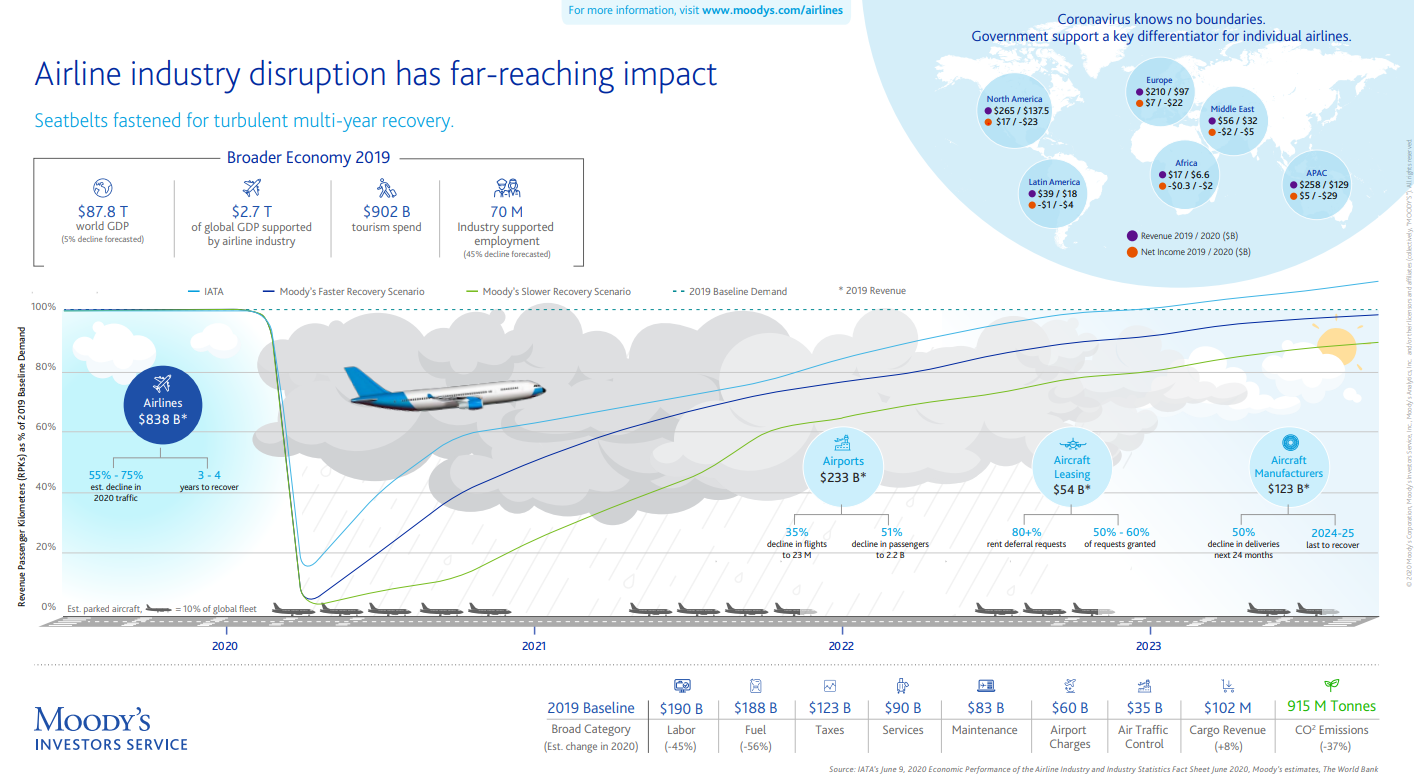

Στα αρνητικά: Υπάρχει συγκέντρωση εξουσιών σε λίγα άτομα και έλλειψη εμπιστοσύνης ξένων επενδυτών. Οι μη-ορθολογική νομισματική πολιτική της Κεντρικής Τράπεζας σε συνδυασμό με την πρόσφατη υπερβολική πιστωτική επέκταση δημιουργούν συνθήκες νομισματικής κρίσης για τη χώρα. Επίσης η μείωση τουριστικών εσόδων που διογκώνει το έλλειμμα τρεχουσών συναλλαγών, δημιουργεί περισσότερη πίεση στην οικονομία της Τουρκίας. Ακόμα ένας κίνδυνος (πέραν του βραχυπρόθεσμου δανεισμού που αναφέραμε) είναι η κατάληξη των λεγόμενων megaprojects. Τα megaprojects στα οποία έχει επενδύσει η Τουρκία με ορίζοντα το 2023, είναι έργα μεγάλου προϋπολογισμού που στόχο έχουν να εμπλουτίσουν τα έργα υποδομής στην Τουρκία μέχρι το έτος 2023, ημερομηνία ορόσημο για τα εκατοντάχρονα της Τουρκικής Δημοκρατίας. Αυτά τα megaprojects φαίνεται ότι θα επηρεαστούν λόγω της πανδημίας αφού περιλαμβάνουν αεροδρόμια, δρόμους και γενικά εξαρτούνται σε μεγάλο βαθμό σε οικονομική δραστηριότητα βασισμένη στις μετακινήσεις.

Πηγή: Moody's

Η συντριπτική πλειοψηφία αυτών των έργων χρηματοδοτούνται με δάνεια σε ξένο νόμισμα, εξασφαλισμένα με κρατικές εγγυήσεις. Συγκεκριμένα, μέχρι την 1η Ιουνίου 2020, η συνολική αξία των δανείων ήταν περίπου 155 δισεκατομμύρια δολάρια, το μεγαλύτερο μέρος των οποίων (140 δις δολάρια ΗΠΑ) ήταν εξασφαλισμένα με κρατικές κυβερνητικές εγγυήσεις.

Για να απαντήσω το ερώτημά σας. Η Τουρκία μοιάζει σίγουρα με ένα γίγαντα σε σχέση με την χώρα μας και την Ελλάδα. Το ΑΕΠ της είναι περίπου 3.5 φορές πιο μεγάλο από το ΑΕΠ της Ελλάδας και 30 φορές πιο μεγάλο από το ΑΕΠ της Κύπρου. Το αν βασίζεται σε «πήλινα πόδια» θεωρώ θα απαντηθεί από τις επιπτώσεις πιθανού δεύτερου κύματος της πανδημίας, αλλά και από το αποτέλεσμα όλων των ριψοκίνδυνων, πολιτικών κινήσεων που έχει αναλάβει η Τουρκία στην ανατολική Μεσόγειο αλλά και στην διαχείριση του νομίσματός της.

Αναφερόμενος δε στις πρόσφατες ανακοινώσεις του Τούρκου Προέδρου για ανακάλυψη κοιτάσματος φυσικού αερίου, ο κ. Μιλιδώνης αναφέρει ότι οι αγορές δεν αντέδρασαν ιδιαίτερα θετικά σε αυτές. Σημειώνει την υποβάθμιση της προοπτικής της τουρκικής οικονομίας από σταθερή σε αρνητική από τον οίκο Fitch, ωστόσο υπογραμμίζει πως το μοντέλο του οίκου αξιολόγησης προέβλεπε υποβάθμιση και της βαθμίδας, την οποία αποφάσισαν να μην την υιοθετήσουν επί του παρόντος.